突发!数家公司因私人账户收款隐瞒收入被查!

随着“金税四期+严征管”时代的到来,如今的税务监管环境越来越严格,企业及财务人员一定要尽早完成税务合规改造,这些行为不要再有了~

私人账户收款,数家公司被查!

近日,多地税务局开始严查通过“私人账户收款隐瞒收入的行为,处罚案件较多,财小加截取部分案件整理如下:

1. 利用私人账户收取出租物业租金、管理费等

违法事实:该单位于2011年1月1日至2021年12月31日经营期间,利用原法定代表人、员工、商务合作伙伴等人的个人银行账户收取出租物业的租金、管理费、停车费以及相关的水电费收入共计24,159,785.55元(含税),上述收入该单位未在账簿上确认收入,且未向税务机关申报缴纳税款,相关的业务成本费用,已在收入发生的年度全部作企业所得税税前列支。

处罚结果:对该单位处以当期少缴营业税、增值税、城市维护建设税、企业所得税百分之五十的罚款,罚款金额合计2,983,101.87元。

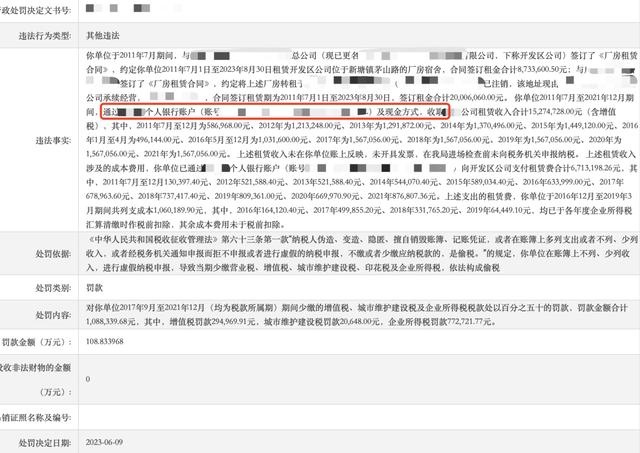

2. 个人银行账户及现金方式,收取租赁收入

违法事实:该单位于2011年7月期间,与A公司签订了《厂房租赁合同》,约定该单位2011年7月1日至2023年8月30日租赁位于某地的厂房宿舍,合同签订租金合计8,733,600.50元;与B公司签订了《厂房租赁合同》,约定将上述厂房转租予B公司,合同签订租赁期为2011年7月1日至2023年8月30日,签订租金合计20,006,060.00元。

该单位2011年7月至2021年12月期间,通过个人银行账户及现金方式,收取B公司租赁收入合计15,274,728.00元(含增值税), 上述租赁收入未在单位账上反映,未开具发票,在我局进场检查前未向税务机关申报纳税。

上述租赁收入涉及的成本费用,该单位已通过个人银行账户向A公司支付租赁费合计6,713,198.26元,上述支出的租赁费,该单位于2016年12月至2019年3月期间共列支成本1,060,189.90元,均已于各年度企业所得税汇算清缴时作税前扣除,其余成本费用未于税前扣除。

处罚结果:对该单位2017年9月至2021年12月(均为税款所属期)期间少缴的增值税、城市维护建设税及企业所得税税款处以百分之五十的罚款,罚款金额合计1,088,339.68元。

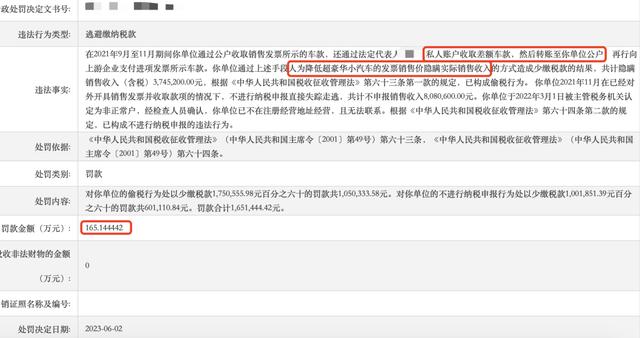

3. 通过私人账户收取差额车款

违法事实:在2021年9月至11月期间该单位通过公户收取销售发票所示的车款,还通过法定代表人私人账户收取差额车款,然后转账至该单位公户,再行向上游企业支付进项发票所示车款。

该单位通过上述手段人为降低超豪华小汽车的发票销售价隐瞒实际销售收入的方式造成少缴税款的结果,共计隐瞒销售收入(含税)3,745,200.00元,根据《中华人民共和国税收征收管理法》第六十三条第一款的规定,已构成偷税行为。

该单位2021年11月在已经对外开具销售发票并收取款项的情况下,不进行纳税申报直接失踪走逃,共计不申报销售收入8,080,600.00元……已构成不进行纳税申报的违法行为。

处罚结果:对该单位的偷税行为处以少缴税款1,750,555.98元百分之六十的罚款共1,050,333.58元。对你单位的不进行纳税申报行为处以少缴税款1,001,851.39元百分之六十的罚款共601,110.84元。罚款合计1,651,444.42元。

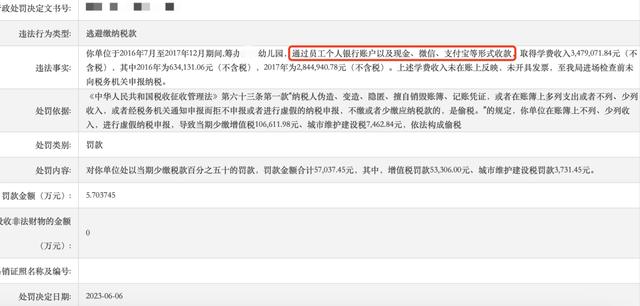

4. 通过员工个人银行账户及现金、微信、支付宝等形式收取学费

违法事实:该单位于2016年7月至2017年12月期间,筹办某幼儿园,通过员工个人银行账户以及现金、微信、支付宝等形式收款,取得学费收入3,479,071.84元(不含税),其中2016年为634,131.06元(不含税),2017年为2,844,940.78元(不含税)。上述学费收入未在账上反映,未开具发票,至我局进场检查前未向税务机关申报纳税。

处罚结果:对该单位处以当期少缴税款百分之五十的罚款,罚款金额合计57,037.45元。

严查开始,企业一定要注意

随着金税四期的建设推进,税务局将用五大措施进行监控!私人账户收支款的企业,要小心了!

多部门信息交换和信息共享:

税务稽查不仅仅依托金税三期和已正式启动建设的金税四期系统,还依靠第三方力量——银行、国土、住建、公安、民政、社会保障、交通运输、工商管理等部门的支持来查税。

一人一税号,一人一档案:

现在不仅仅企业一个税号终身不变,个人也是一样,金税四期+大数据下,每个人的身份证号唯一且都联网!

分级分类管理:

分三大类进行管理:高收入人群、高净值人群、一般人群。两个级别管理:高收入高净值的人群是在市一级税务机关以上,即省市税务机关进行监督管理;一般人群在下面的县区税务机关监督管理。

大数据分析扫描:

金税四期+智慧稽查系统+大数据,无不展示着税务走在了高科技的前沿,通过大数据实时对涉税信息进行扫描、分析和识别。

建立个人纳税信用体系:

除了对企业建立税务信用等级,税务机关计划以后会对我们每个自然人进行纳税信用等级评估。对重大涉税违法犯罪案件,依法从严查处曝光并按照有关规定纳入信用记录,实施多部门联合惩戒。

财小加提醒:“金税四期+严征管”下,企业一定要合理、合规、合法!对于私人银行收款超过一定数额的,一定要小心了。

私人账户收款高于这个数要小心

个人银行账户进账多少容易被监管?此前中国人民银行印发《金融机构大额交易和可疑交易报告管理办法》就给出了明确答案:

1. 这几种情况,会被重点监管

公转公超200万;

私户转账金额过大(境内超50万,境外超20万);

规模小但流水巨大;

转入转出异常(分批转入集中转出或者集中转入分批转出);

资金流向与经营无关;

公户私户频繁互转;

频繁开销户;

闲置账户大量交易;

2. 这几项可疑交易也会被重点监督

短期内资金分散转入、集中转出或集中转入、分散转出;

资金收付频率及金额与企业经营规模明显不符;

周期性发生大量资金收付与企业性质、业务特点明显不符;

相同收付款人之间短期内频繁发生资金收付;

长期闲置账户原因不明突然启用,且短期内出现大量资金收付;

短期内频繁收取来自与经营业务明显无关的个人汇款;

个人银行结算账户短期内累计100万元以上现金收付;

与贩毒、走私、恐怖活动严重地区的客户之间商业往来活动明显增多,短期内频繁发生资金支付;

频繁开户、销户,且销户前发生大量资金收付。

3. 企业如存在这几种情况,也可能被重点关注

规模很小的企业,却常有上千万的流水;

经营范围或经营业务跟资金流向没关联度;

公户短期频繁且大额对个人账户进行转账,或公户短期内经常受到与业务关系不大的个人汇款。

4. 微信/支付宝收款,也可能招致风险

增值税的风险:

不能作为进项抵扣,导致增值税增加;无法抵扣的原因:开专票时票面信息需要填列齐全,买卖双方因通过微信转账,则无法填写发票上的银行账号信息,从而导致无法开具增值税专用发票,没有增值税发票无法抵扣进项税,导致增值税应纳税额增加!

企业所得税的风险:

未能及时申报,有偷漏税的风险;具体原因:通过微信收取货款,容易与个人消费记录混淆,从而导致部分微信收款收入未申报增值税,这便存在偷漏税的风险;

个人所得税的风险:

通过微信、支付宝给员工发放工资,存在漏报个税或刻意偷逃个税的风险;

公司管理的风险:

经常性微信/支付宝转账,容易导致款项账面不透明、企业交易资金流不清晰、资金无法受到监管、企业内部财务混乱,不利于企业长期发展;

股东对债务承担无限连带责任:

公司如果长期使用股东的个人账户来收付款,很容易造成公私不分,如果企业出现资不抵债,股东要承担无限连带责任,用个人资产偿还公司债务。

因此面对越来越严的稽查环境,财小加再次提醒:税务合规是未来必然趋势!只有合法经营、依法纳税才是未来唯一出路!